欧州におけるマイナス金利政策の影響に関する論文の続きである。

マイナス金利政策の効果についての経済モデル

家計の経済モデル

この経済では同一の家計が連続して存在する。家計の中には、f人の「銀行家」と1-f人の「労働者」がいる。銀行家は金融仲介を行い、配当を家計に還元し、労働者は労働力を提供し、賃金を得て家計に還元する。毎期、銀行員は確率1-σで市場を去り、労働者になる。(この仮定は興味深い)

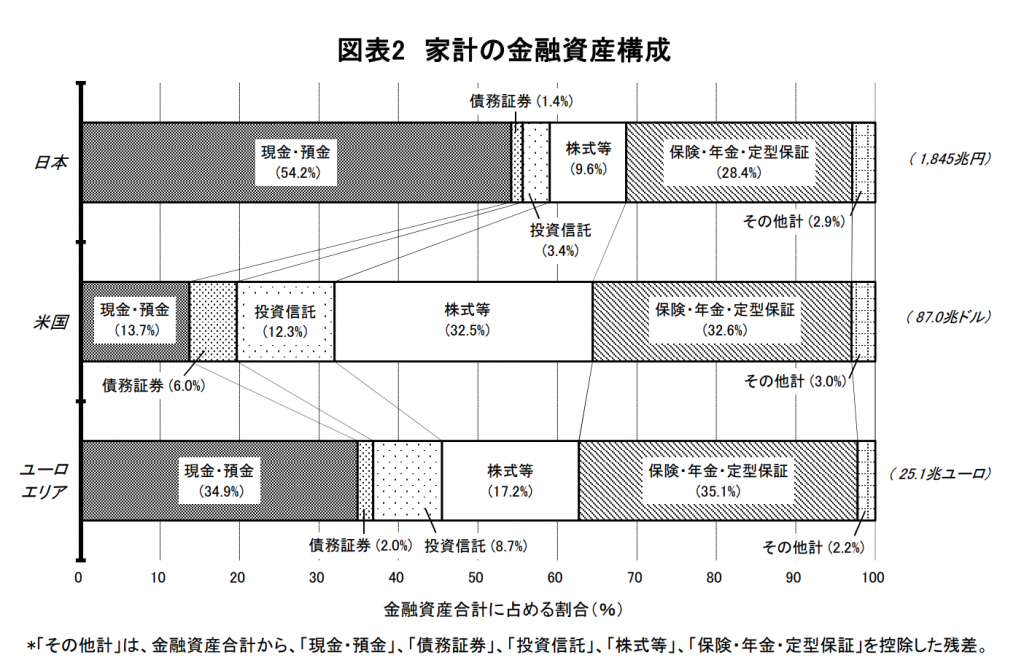

家計は消費選好ショックを受けると仮定し、習慣形成の存在により消費選択に持続性を持たせる。さらに、家計は商業銀行への預金と投資ファンド株によって貯蓄していると仮定する。(つまり預金と株式・債権)

前回も論じたように、家計が貯蓄手段として預金のみに依存していると仮定することは、欧州のデータでは確認されていない。そこで、家計のポートフォリオの構成をより幅広く認めている。

この2つの資産の選択を設定するために、預金と株式の両方を含む所定のポートフォリオ構造から外れることはコストがかかると仮定する(Andres et al.2004)。これは、平衡状態で保有されるこれらの資産の相対的なシェアに影響を与える。

ここで強調しておきたいのは、家計は国債に直接投資することはできないということである。家計が国債に直接投資することはできず、そのためには投資ファンドに投資し、投資ファンドが銀行債と国債に資源を配分する必要があるということである。

商業銀行の経済モデル

経済には連続した商業銀行が存在し、商業銀行は家計のメンバー(すなわち銀行家)によって管理されている。商業銀行は、資本生産者に融資を行い、中央銀行に準備金を保有する。

一方、商業銀行の資金源は、預金と銀行債であり、家計と投資ファンドにそれぞれ毎期利息を支払う。預金と準備金のリターンはあらかじめ決められているが,ローンと銀行債のリターンは決められていない。

企業は銀行に対して、資本に対する事後的なリターンを支払う。同様に、商業銀行は投資ファンドに対して、銀行債の保有に対する報酬を、金融市場の均衡から生じる金利で支払う。

商業銀行の意思決定問題のタイミングは以下の通りである。第t期末に銀行は資金提供者(家計と投資ファンド)に返済し、資産を調達するために次の期に発行する銀行債の額を決定する。バランスシートの構造は以下の通りである。

| 資産 | 負債 |

| ローン | 預金 |

| 準備金 | 銀行債 |

| 純資産 |

欧州では銀行の負債に占める預金の割合が大きい。しかし、ホールセール調達のような他の資金源も無視できない存在である。マイナス金利政策の効果を評価するためには、これらの他の種類の負債を考慮に入れることが重要である。

商業銀行が資金を得る際の制約は、GKとGertler et al.(2012)が提案したように、エージェンシー問題によって導入されている。この行動はすべての家計に知られているため、家計が貸すことのできる資金量に限界があることを意味する。

商業銀行の観点からは、銀行債は預金よりも割高である。しかし、これらの仲介者がこれらの資産の一部を保有することは、先ほど説明した互換性制約を緩和するため、均衡において最適となる。

この仮定の背景には、これらの資産に投資する投資ファンドは、家計よりも商業銀行の運用に関するより良い情報を持っているという理由がある。その結果、銀行が流用できる資産の量は、銀行債で資金調達されるローンの割合の減少関数であると仮定される。このような仮定は、市場での資金調達が銀行の規律付けの手段として考えられる(Diamond and Rajan, 2001; Bliss and Flannery,2002)

投資ファンドの経済モデル

投資ファンドは獲得した資金をすべて貸し出すことができ、商業銀行が抱えるのようなインセンティブ適合性制約を受けないと仮定する。ただし、EJSW((Brunnermeier and Koby (2019)やEggertsson et al. (2019)))に倣い、投資ファンドの利益が投資ファンドの直面する仲介コストに影響を与えると仮定する。

投資ファンドは、家計が保有する株式で資金を調達し、銀行債と国債に投資している。バランスシートの構造は以下の通りである。

| 資産 | 負債 |

| 銀行債 | 株式 |

| 国債 |

EJSWと同様に、各期末に金融仲介者が翌期初の株主への返済に必要な量の資産を持っていると仮定する。そして、銀行債市場の仮定と同様に、投資ファンドが銀行債の供給を決定する際に関連するスプレッドは、銀行債の期待収益と家計に支払うべき株式の収益との間のスプレッドであることに注意する。

企業の経済モデル

生産と投資の定義については、多くのニューケインジアンの資本モデルを特徴づける標準的な設定を採用している。モデルのこの部分はGK((Gertler and Kiyotaki (2010)、Gertler and Karadi (2011) ))から大きく逸脱していないので、この説明は非常に簡単である。

企業の意思決定問題のより詳細な概要は論文の付録に記載されている。

企業には3つの異なるタイプがある。まず、中間財生産者は競争力のある非金融企業である。これらの企業は、期末に銀行からの融資で得た資源を資本に投資し、翌期にその資本を使って中間財を生産する。

第二に、Christianoら(2005)のように名目的な硬直性を持つ小売業者がいる。これらのエージェントは、中間企業から入手した中間生産物を用いて最終財を生産する。期末には資本生産者が中間財生産者から余剰の資本を獲得するのである。

まとめ

今回は論文で用いられる経済モデルについて説明した。

論文内では数式が用いられているが本記事においては省略した。

コメントを残す