コロナ後の景気と住宅ローン金利はどうなるか?

平成から令和まで30年間の住宅ローン金利の推移

住宅ローンというと経済や金融とはまったく別の世界のように考えるかもしれませんが、実は住宅ローンで借りる金利と経済で良く聞く市場金利は常にリンクしています。

住宅ローンのことを金融では住宅金融と言います。マイホームへの融資は当初は普通の金融政策が行っていたのですが、後述するように民間金融機関からするとリスクが高い人には当然貸し付けません。

そこで、旧住宅金融公庫という国が保証をしてくれる仕組みを作りました。これが下の図でいうと「旧公庫融資基準金利」というもので、現在は廃止されています。また、現在の日本政策金融公庫とはまったく別の政府系金融機関です。

また、住宅ローン金利というのは、銀行の貸付金利である「長期プライムレート」とも連動しており、これはいわゆる市場金利というものです。この日本における市場金利はバブル崩壊以降基本的には右肩下がりで推移しています。

今後この金利がどうなるのか?ということはマイホーム購入者にとっては一大事です。参考までに周囲の住宅購入者に話を伺ったところ、変動金利を選択している人が多いようです。

さて、今後の住宅ローン金利はどのようになるのか。個人的な見解としては、今後10年程度しばらくはこのままの水準を維持し続けるのではないかと考えています。理由は後述します。

住宅ローンもれっきとした借金であり、金融商品でもあります。

すこし話は飛びますが、「日本国のローン」があるというとびっくりしませんか?そう、実は国債という金融商品にも「40年国債」というものがあります。

これはつまり、40年後に利息を付けて返してくれるという約束をした商品です。この40年債の利率は0.7%です。つまり、日本で最も信頼できるであろう政府が40年ローンを組んだとして年利0.7%というわけです。

さて、住宅ローンが固定金利で35年ローンであるとしたら、あなたなら何%にしますか?

合理的に考えて、この利率より低いということはありえませんね。貸付先が個人であり、明らかに信用度が劣るので当然利率は上がりそれ以上になるというわけです。

「え?自分は0.4%だけど?」

そう思うかもしれません。しかし、それは固定金利ではなく変動金利でしょう。35年ローンでずっと同じ金利を維持するということが今後あるのかというとそれは保証できません。

少し話をすれば多くの方はかなり楽観的なようです。その根拠があればよいのですが、ローンの仕組み、金利の仕組みについてあまり理解しないまま使っている人もいます。今回はまずはベースにある金融の仕組みを抑えつつ、住宅ローンについて考えてみます。

住宅ローン金利が上昇するとしたらどういうタイミングなのか?

直近の金利を見てみると、フラット35の金利はやや上昇傾向にあります。

国債の金利もまた上昇傾向にあることから連動していますね。住宅ローンを変動で組んだ場合、少しの金利変動は仕方がないことですが、怖いのはバブルの頃のように急激に金利が上昇することです。

今のグローバル金融の中で日本の金利が急上昇するタイミングがあるとしたらそれは、強烈なインフレが発生したときになります。それは日本という国、日本円の価値が下がるということと関係しています。

どうしたらそのような現象が起こるのかというと、一つは日本全体のバランスシートが他の国と比較しても悪化したと判断された場合に起こります。

現在は日本国債のほとんどを日本人が購入していますが、今後は日本人が持っている資産の権利を外国人が所有しているような状態、つまり日本が外国から多額の借金をしている状態に陥ることで発生しやすくなります。

なぜなら、投資家は常にリスクとリターンを鑑みて適切な場所に資金を移動するためです。日本国債が返済できない状態(デフォルトといいます)だと判断されると、資金は他のまともな国に逃げていきます。

すると、日本は高い金利を付けて投資家を募る必要が出てきます。これは借金をきっちり返せない人は信用ならないので高利貸ししか貸してくれないのと同じ理由です。結果的に日本円の価値は下がり、金利は上昇することになるのです。

日本における金利の変動リスクとは

答え合わせとしてフラット35の利息を見てみましょう。固定金利で1.4%前後ですから、確かに日本国に40年間貸し付けるよりは高めに利息をもらわないと見合わないという視点で整合性が取れていますね。

実際に住宅ローンの決め手を調査した結果も金利のやすさを第一に上げる方が多いです。私の周りでは、変動は固定よりも利率が低いことが多いためやはり皆さん変動を選択している割合が多いのですが、やはり変動リスクを背負うことになります。

これはあくまで個人の考えですが、10年程度であれば今の水準と大きくは上振れしない程度に収まる可能性が高いと考えます。ただ、20年30年スパンではやはり日本の人口減少に伴う資産の取り崩し、年金や公的設備の建て替えに耐えうるだけの担税力があるかというと少し疑問もあります。

変動を選択するということはこの超長期のリスクと向き合うことにもなります。皆様はその覚悟の上選択しているはずですので、今更考えても仕方がないことですが、もし不安であるならば早めに返済するということが大切です。

また、大きなマクロ経済のトレンドとしてはまずはすべての大本であり一番信用力の高い日本国債の利回り動向をウォッチして判断していくのが良いでしょう。

なぜ年収300万円で何千万円のローンが組めるのか?

住宅ローンは不思議な商品です。借金を嫌がる人でも住宅はローンを組みます。

「住宅は資産だから」「住宅ローン減税があるから」という話をよく聞きます。しかし、返済完了時に資産になるかどうかは物件によりますし、住宅ローン減税はあくまで利息分補う程度にしか恩恵を受けません。

地震や火災、人口減少による資産価値の減少等、その物件が35年後価値がどのようになっているかを正確に判断することはできないので、実は合理的な回答としては「自分の家がほしいと思ったから」と答えたほうがよっぽど良いと言えます。

しかし、金融機関の視点から考えてみて下さい。国債のように国にお金を貸すならほぼ間違いなく返してもらえると思いますよね。しかし、住宅ローンは個人に貸します。

土地と建物を担保にするとはいえ、不確実な価値しか無いマイホームであれば何千万円もの資金を貸し付けるということがかなりのリスクです。

通常、金融機関が資金を貸し出すときは借り手の信用度を評価しなければなりません。融資という仕組みが貸す方にとっては「金利」しか受け取ることのできない仕組みであるためです。

「え?利息がもらえるなら良いじゃん!」と思うかもしれません。しかし、ビジネス的に言えば「たったの利息分」しか利益になりません。

金融機関が返してもらうのは元本(借りたお金の総額)と利息ですよね。これは当たり前ですが、何年間も何千万円も貸しているのにわずか年利数%の金利しか取れないということなのです。

具体的にイメージしてみるとわかりやすいのですが、友達が「来月中に返すから1ヶ月20万円貸して!年利15%の利息で1ヶ月なので20万と2500円返すから」と言ってきたら、20万円を1ヶ月他人に預けるのに対してこの利息をどう考えるでしょうか。

おそらく「相手の信用によって」貸すかどうか決めるでしょう。逆に見ず知らずの会社や人にそれだけの利息では預けられないでしょう。

住宅ローンに関しても同じことです。フラット35であれば、窓口は金融機関ですが、後述するように最終的に政府機関が債権を買い取ってくれるので、金融機関は損をしませんから比較的広く貸し出しされやすい仕組みなっています。

一方で変動金利は、金融機関が独自にその人の信用度を測ります。営利ですからきっちり35年の期間内に回収する必要があります。そのため、審査はフラット35にくらべると厳しく、信用度の低い自営業者や経営者は借りることが難しいのです。

住宅ローン金利の決まり方

住宅ローンは0%以下になるのか?

ゼロ金利政策が取れれている今、銀行が中央銀行である日本銀行に住宅ローンも0%以下になる可能性はあるのでしょうか?結論から言えばないでしょう。

ゼロ金利政策はすべての金融機関に課せられているわけではないということ。そして、マイナス金利での貸付をするくらいならしないほうが金融機関は良いと考えるためです。

ゼロ金利政策は「マイナス金利付き量的・質的金融緩和」という2016年に導入された政策であり、この量的緩和政策というのは中央銀行が市場から資産を買い入れることで、金融市場の調整、具体的に言えば資金を市場に放出する政策です。

そもそも、量的緩和・質的緩和というのは何かというと、景気を良くするために中央銀行が実施する金融政策であり、資金を多く市場に放出することで投資や消費を促す目的があります。

この緩和政策が本当に効果のあるものなのかというと、疑問が残るところではありますが、少なくとも金利を下げる効果はある程度あるように思います。

問題はこの資金をどのように活用するか、新産業創出に役立てるかというところであり、これはファイナンスやマクロ経済学で明らかになることというより、むしろ起業家、アントレプレナーシップや起業環境に影響されます。

量的緩和・質的金融緩和により、不動産や証券から間接的に企業に資金を流通するという効果はありますが、企業が先行き不安から出し渋り、従業員にも給与として還元できないのであればこの効果は限定されます。

むしろ、不動産を元々持っている地主や不動産会社を豊かにしたり、証券投資を行っている富裕層を豊かにするということになるでしょう。加えて、金利がマイナスになる可能性がないとは言えませんが、それはもはや金融機関としては存在することができない状態です。

金融機関はなるべく資金を貸したいと考えていますが、現状その資金を活用できるほどの資金需要者が存在しません。これはITビジネスの発達により、人件費や設備など多額の資金が必要になるということがそもそも減っているということも関係していると思います。

一方で、マイホームを購入しやすくなることは良いことですが、国全体としては経済政策というよりは、戦後日本で持ち家が少なかったという背景から住宅政策として行われてきたものであり、現在のマイホーム購入がなんらかのメリットを生み出すわけではありません。

むしろ、銀行としては限りなく0に近づいた貸付金利で企業に貸し付けるより、サラリーマン世帯に土地と建物を担保にして、万が一の際は住宅金融支援機構が債権を買い取ってくれるフラット35を販売したほうがノーリスクで手数料収入を得られるという意味で良いビジネスになっています。

変動金利と固定金利とフラット35の関係

住宅ローン金利には大きく分けて、フラット35という商品名でおなじみの最長35年の「固定金利」と三菱UFJ銀行やじぶん銀行、地域の信用金庫など様々な民間銀行が提供する「変動金利」という2つに大別されます。

変動金利の中にも10年固定型、15年固定型など固定金利の考え方を使った商品を販売している金融機関がありますが、今回はシンプルに、フラット35の35年固定金利とその他の変動金利で見ていきます。

固定金利はその名の通り一定期間金利が変動しないという約束をする決め方です。

日本では住宅金融支援機構という政府による国民の住宅購入を支援する組織により、「フラット35」という仕組みが提供されています。実はこの固定金利というのは借り手に非常に有利な決め方です。

金利は本来その時の市場の資金需要により変動するものであり、世の中にある資金供給者と資金需要者、貸し手と借り手により決まることから、お互いリスクを取りたくないため、その時の状況に応じた変動金利になるのが当然です。

しかし、このフラット35は「マイホームのための借り入れであれば、35年間同じ金利で貸し出してあげましょう」という目的のために日本政府により政策的に作られています。

なぜ、普通の銀行ではフラット35以外の35年の固定金利住宅ローン商品がないのか。

それは35年後を見通して固定で約束することができないからです。銀行も商売ですから、そのときに一番高い金利を確実に支払ってくれる人に貸し出したいのです。

もし、住宅ローンを貸し出す方だとしたら、長い時間、現在の金利と同じ条件で貸し出すよりも、短いスパンで金利も変動する、返せなくなったら土地と建物は頂きます。という条件で貸し出したほうが、とりっぱぐれが少ないのは当然ですね。

つまり、35年固定金利は国が約束することで初めて金融機関が売ることができるくらい信用補完がある金融商品であると言えます。借りる方は計画性さえあれば、返済金額は絶対に変わらないので、金利変動リスクを考える必要がありません。

フラット35の住宅ローン金利はどのように決まるか?

このように「フラット35」という商品を提供している住宅金融支援機構は「それぞれ懐事情もあるでしょうが、マイホームのためになるべく長く同じ条件で貸してあげますよ」という意図を持って運営されているということになります。

実はこのフラット35も窓口は住宅金融支援機構ではなく、普通の金融機関です。具体的にイメージするなら、三菱UFJ銀行やARUHIなど普通はどこの銀行でも扱っています。

さて、2022年2月5日現在のフラット35金利は35年固定で1.57%です。この金利だけを見ると、他の様々な住宅ローンに比べると高いように感じませんか?この金利はどのように決まるのでしょうか?

まず、先ほど説明したように35年後の未来予想、金利予想など当たるわけがありませんから、その不確実に対して余分に高めの金利(利息)となってしまうのです。

この不確実性をどのように判断しているのかというと、実は住宅金融支援機構の偉い人が「今日のモーニングサテライトを見て米国債の利上げがありそうなので来月から2%にします!」というように決めている。わけはありません。

原則的には金融商品として金融機関が売買することで決まります。フラット35であれば、これらは住宅金融支援機構債権という金融商品として販売されます。この債権はフラット35を使って住宅を購入した人たちの債権がまとまっている金融商品です。

すると話は最初に戻るのですが、金融商品ということは投資家は常に他の商品と比較して良いと考える方を選択することになります。国債と比較してこの住宅金融支援機構債権がどの程度良いのかということを考えることになりますね。

実際に投資家目線で見てみましょう。住宅金融支援機構の既発債情報を見ます。今回は2021年度発行分の既発債一覧を見ていきましょう。

はい。このように皆さんのフラット35の債権が一つの商品として売られています。第168回債であれば、全国7656人のフラット35利用者の方のセットとなっています。この商品の加重平均金利は1.15%ということです。

時期がずれてはいますがおおよそ1.5%をローン金利として徴収して、金融機関に1.15%の利回りが期待できる商品として販売しているということです。

金融機関はこのような商品を国債と比較して、リスクとリターンを見て、妥当であれば購入しますし妥当でなければ購入しないという選択することになります。そして、その人気に応じて金利、借り手にとっての利息が変動していくことになります。

景気が良くなると金利は上昇するという仕組み

景気いいと金利も高くなります。景気が良いというのはどういったことでしょうか。

まず消費者の視点から見れば、景気が良くなり給与が増え、消費がしやすくなれば、ものやサービスがたくさん売れます。

すると、企業の生産活動は拡大します。企業の生産活動は企業の設備投資によって拡大することができるので、設備投資を行うことになります。

設備投資は工場を立てたり、機械を購入したり、最新のPCを購入したりしますから、資金が必要です。この資金は普通に考えると企業が持っているお金から出されると思いますよね。

ただ、実際は企業活動では会社のお金をすべて使うわけにはいきません。事業活動をするということは、当然従業員に毎月給与を支払ったり、消費税や法人税を支払ったり、取引先に支払いを行ったりすることになります。

そのため、一部のこれまで会社が蓄えてきた資金を使いながらも、設備投資に必要な資金の多くは銀行から資金を借り入れたり、投資家から出資をして貰うことが一般的です。

そのとき、景気が良く、他の企業も同じように銀行から資金を調達しようとしたら、世の中全体としては資金需要が増えるということになります。同じように会社が投資家から出資を受ける際もお金を持っている投資家の取り合いになるでしょう。

すると、金利(利息)が高くても「私に貸して下さい!」ということになります。利息を多く支払ったとしても、景気が良いので設備投資をすること、そして売上が伸びることを予想しているからです。結果、景気が良くなると金利は上昇すると考えることができます。

景気が良くても全員が景気良くなるわけではない?

これまでの日本は高度経済成長に合わせて、すり合わせ型の製造業が発展してきました。

地域の町工場は大手企業の下請けとして質の高い部品を安価に供給してきました。これは簡単そうで非常に骨の折れる仕事です。町工場の人々は創意工夫で低コストかつ良い製品づくりに貢献してきました。

そして、所得が拡大していくことで最終製品もまた飛ぶように売れました。その結果仕事が増えたり、ボーナスが支給されるなど広く裾野まで景気が良くなった結果としての所得拡大が実感できたものと思われます。

ただ、現代はどうでしょうか。先程も述べたように、現代は誰でも比較的容易にスタートできる、インターネット企業が台頭しています。これらの産業は人件費や設備なども製造業などと比較するとかからないため、資金需要も総量では減っている可能性があります。

確かに何かを始めるにはいくらかのお金は必要です。しかし、最初から何千万、何億もの資金調達が必要かというとそうではありません。また、バブル崩壊以降、前途の輝かしい時代ではなくなり、新しい事業を始める起業家も決して増えていません。

これらの原因から、経済指標として景気が良くなったとしても、それは社会全体の景気の良さ、金利の上昇にはつながらないのではないかと見ています。私個人の経験から言っても資金が借りやすくなったとしても、その後の起業支援が乏しければ合理的に起業しにくいのです。ですから金融政策が産業創出につながるということはまずありえません。

面白い人、面白いことやそのアイデアに対して、トライさせる機会を増やし、その後の事業化をみっちりとフォローする体制や、例え事業化に失敗したとしても起業家人材のプールとして別のスタートアップ企業や大企業で働いてもらうような仕組みを整えたたほうがよっぽど効率の良い資金の使い方になるのではないだろうかと思います。

これまでの住宅ローンの金利に関するまとめ

さて、話はすこし大きくなってしまいましたが、住宅ローン金利についてその仕組みを解説してきました。住宅ローンというものは金融商品であり、市場動向を反映しているということはおわかり頂けたと思います。

結局の所、金利がどのように決まるのかというと、投資家がどのように判断しているかというところにたどり着きます。

- 今後10年程度しばらくはこのままの金利水準を維持し続けるのではないか

- 20年30年スパンでは日本の人口減少に伴う年金や公的設備の建て替えに耐えうるだけの担税力があるかというと疑問

- 国債の40年債とフラット35の金利を比較し、フラット35のほうが余分に金利を支払わなければ買い手がつかないということを証明した

- ゼロ金利政策は続いているが住宅ローンは0%以下になる可能性はない

- 金融機関にとって35年固定金利は自分たちではできない。国が保障してくれることで初めて金融機関が売ることができるくらい信用補完がある金融商品

- 結局、住宅ローンも金融商品なので他の商品との優劣で金利が決まる

フラット35が1.57%の金利であり、それらの寄せ集めである住宅金融支援機構債権が1.15%で販売されているということは、40年国債が0.7%であることから見てもかなり妥当な線です。

変動金利は現在は優遇金利で0.4%等非常に低い利率ですが、市場動向に応じて定期的に利息を変動させることができるということはリスクでもあります。

世帯収入が高く、安定的に返済ができる属性を持つ人にとっては短期で返済をすることで、金利の変動リスクを抑えることができるためおすすめできますが、35年掛けて返済する計画であれば単に安いからという理由で選択するのは考えものです。

金利と関係する経済の重要指標を紹介

インフレーションと金利の関係

さて、ここからは金融機関がどのようにこの金利が妥当であるのか、今後どうなるのかを見極めているのかということに着目したいと考えています。

金融機関は様々な金融商品をなぜ購入するのでしょうか。端的にいえば「儲けたい」からですが具体的に言えば、手元にある資金を運用したいからです。なぜ運用しなければならないのかというと、理由は様々です。

銀行であれば預金者に利息をつけて返さなければならないためであるし、証券会社であれば顧客の資産管理を任されており、リターンが期待されているためであるし、保険会社であれば、満期の際に保険金を支払わなければならないためです。

まず金利に影響する指標としては物価があります。物価が上昇すると金利の上昇要因になります。物価が上がるとなると買いだめをしたくなりますよね。1人の購入金額は微々たるものでも日本全体では大きな影響があります。

こうして物価が上がるとお金を使う人が増えるので、消費者としてはお金を使いますが、預金として預けているお金、これは銀行を通して企業に貸し出されますが、この資金供給が減ることから希少性が高くなり金利が上昇するというのです。

一方で、今度はインフレが加速しないように日銀は政策金利や預金準備率を引き上げることで通貨の供給を抑えようとします。物価が上昇するということには、2つの背景があります。

一つはコスト上昇に伴うインフレーション、二つは需要増に伴うインフレーションです。日本は一次資源の多くを国外からの輸入に頼っていますから、輸入する資源価格が上昇すればそれは物価に反映されることになります。

また、所得拡大に伴い消費が拡大していくことで、生産が追いつかなくなり、商品が足りず物価が上昇するということもあります。この場合は生産を拡大していくことでいつかはインフレが解消することになります。

日本銀行が用いるインフレ指標は消費者物価指数

日銀は消費者物価コア指数という指標を基準に物価上昇を観測しています。

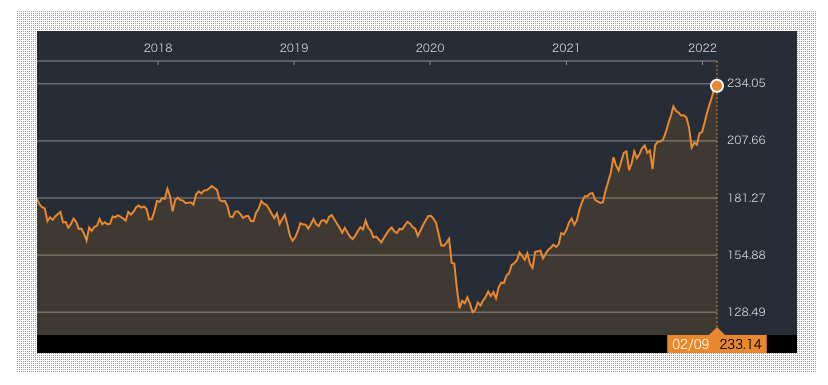

2021年下半期の物価上昇は原油価格だけでなく全般的な商品価格の高騰に伴うものです。実際に商品先物指数である、ブルームバーグ商品指数(BCOMTR:IND)の推移を見てみると、2020年頃から一貫して上昇傾向にあることがわかります。

このような物価の上昇は、つまり原価の高騰によるものなので、企業としては売価に反映させて値上げをするか、企業が我慢して内部で値上げ分を吸収するかになります。原料価格の高騰は市場の摂理として仕方がないのですから、売価に反映すればよいのですがそれが容易にできるかというとできません。

企業が値上げをせず、頑張って価格を維持しようとしたら、かならず今までより効率化、コスト削減の努力をせざるを得ないのですから、それが業務効率化、IT活用などで十分な効果が出るならよいものの、実際のところ難しいため、リストラや賞与の削減という形で従業員に跳ね返ってきます。

従業員の待遇が悪化するということは、当然所得が減少するわけですから、購入できるものやサービスが減ります。すると需要が落ち込み会社は継続できるだけの利益を出すことができず、資金を提供する出資者も金融機関も資金供給を尻込みして、資金繰りが悪化した結果倒産します。

新しいモノやサービスが人気でどんどん需要が増えていくなら、それらの価格がつり上がったとしても、企業はそこに対して創意工夫を凝らして新しいモノやサービスを投入していきますが、単にコストが増えたところで、価格を上げたとしても、需要は減るだけなので企業としても保守的になります。

資金需要が増えなければ金利は上がりませんから、物価の上昇は一時的に金利を上昇させる可能性がありますが、2022年現在の物価の上昇が必ずしも住宅ローン金利の上昇に影響しているとは言えません。

ただし、この物価の上昇が日本の産業への悪影響、結果として国全体の経常的な収支悪化につながっていくと、国際金融市場において日本へのリスクが懸念されることになり、国債の長期利回りの上昇、連動した住宅ローン金利の上昇につながる可能性があります。

コメントを残す